12/09/2025

12/09/2025

Contesta a algunas preguntas y tu documento se creará automáticamente.

¡Tu documento está ya listo! Lo recibirás en los formatos Word y PDF. Lo podrás modificar.

12/09/2025

12/09/2025

Word y PDF

Word y PDF

1 a 2 páginas

1 a 2 páginas

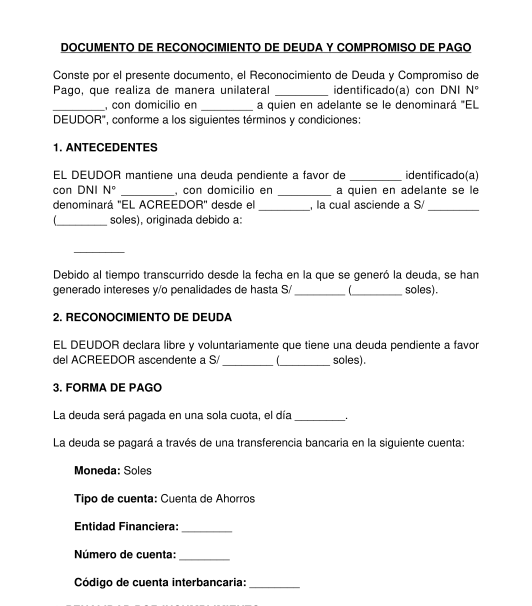

Un Reconocimiento de Deuda es un documento a través del cual un deudor reconoce que existe una deuda y que está en obligación de pagarla. En ese sentido, el Reconocimiento de deuda sirve como una herramienta formal para establecer y documentar el compromiso de un deudor de saldar una deuda específica con un acreedor en condiciones y plazos determinados, donde se pueden establecer los derechos y obligaciones de ambas partes involucradas en la transacción.

El Reconocimiento de Deuda permite al acreedor tener una evidencia sólida que acredita la existencia, cuantía y condiciones para exigir el pago de una deuda. Se trata de un documento en principio privado, es decir únicamente el acreedor y el deudor conocen su contenido. Sin embargo, si las partes lo desean podría legalizar las firmas del documento ante Notario o inclusive hacerlo público, elevándolo a Escritura Pública para dotarlo de mayor seguridad y publicidad.

Ejemplo: Si una persona tiene una deuda (el deudor) frente a otra (el acreedor), que no pudo pagar en los plazos inicialmente pactados. No se celebró un contrato de préstamo por escrito, por lo que el acreedor para extender el plazo del pago solicita al deudor que reconozca por escrito la deuda para que se pueda establecer una nueva fecha de pago. Esta alternativa favorecería al deudor debido a que tendría una nueva fecha de pago, y al acreedor debido a que si el deudor no cumple con pagar en la nueva fecha, el acreedor contaría con el Reconocimiento de Deuda para exigir el pago ante las autoridades judiciales.

Para entender esta diferencia, es importante precisar que un título valor es un documento que por Ley tiene una calidad especial, donde quien lo emite reconoce un derecho a favor de otro. En ese sentido:

Nota: Un Reconocimiento de Deuda puede ser elevado a Escritura Pública para adquirir la calidad de título ejecutivo, es decir, para adquirir una calidad especial que permite que el pago sea exigido de una forma más rápida.

Aunque no es obligatorio celebrar un Reconocimiento de Deuda para probar la existencia de una deuda, es necesario e importante para asegurar que el acreedor pueda cobrarle al deudor de forma efectiva el préstamo y los intereses cuando los hubiere.

Para garantizar o asegurar el pago integral del préstamo, el deudor puede elegir otorgar o no al acreedor una de las siguientes opciones, u otra que considere apropiada:

Ejemplo: La ejecución de laptops, impresoras, televisores, maquinaria y, en general, activos que posea el deudor. Es importante inscribir la garantía mobiliaria en el registro mobiliario de contratos de registros públicos, la inscripción no es constitutiva de la garantía, pero si no se realiza, el acreedor no podrá oponer su derecho frente a terceros.

En el caso de la constitución de una hipoteca como garantía, se deberá adjuntar la Constitución de Hipoteca como documento adjunto al Reconocimiento de Deuda en calidad de Anexo. Ello, debido a que es una forma de garantía más compleja y que tiene requisitos específicos para su validez.

No está permitido establecer un monto distinto al de la deuda original que tenga por finalidad ocultar intereses compensatorios que excedan límites máximos establecidos por el Banco Central de Reserva del Perú (BCRP).

Ejemplo: Pedro ofrece a Juan extender el plazo para el pago de su deuda de S/ 1,000.00 por 1 mes adicional, siempre y cuando, le otorgue un reconocimiento de deuda por S/ 1,400.00. Esta es una forma de ocultar intereses compensatorios usureros, es decir, excesivos y que contravienen la normativa. En ese sentido, en un proceso judicial, dicho reconocimiento podría ser declarado nulo.

No está permitido acordar intereses más altos que las tasas máximas fijadas por el Banco Central de Reserva del Perú (BCRP).

Para poder elaborar un reconocimiento de deuda es necesaria la preexistencia de la deuda que se va a reconocer por escrito.

Asimismo, se deben haber definido las condiciones del Reconocimiento de Deuda, es decir, si se acordarán intereses, garantías y/o penalidades adicionales.

Tanto personas jurídicas como naturales pueden celebrar un Reconocimiento de Deuda.

En el caso de personas jurídicas, debe firmar el contrato un apoderado que tenga los poderes para firmar documentos.

En el caso de personas naturales, cualquier mayor de edad, es decir, un adulto de 18 o más años cuya capacidad de firmar documentos no haya sido restringida.

Cuando el firmante es mayor de 75 años usualmente requiere acompañar a los contratos que firma un Certificado Médico Psiquiátrico, este no es un requisito legal pero sí una práctica común para evitar que surja una controversia sobre si el adulto mayor puede comprender o no el documento que ha firmado.

No existe un límite de duración de un Reconocimiento de Deuda, su duración puede ser fijada por voluntad de las partes.

Cuando el documento es completado, deberá ser firmado por la persona o el representante de la entidad que reconoce la deuda a favor del acreedor. Dependiendo de la cuantía de la deuda, las partes podrían optar por legalizar la firma del deudor o inclusive elevar a Escritura Pública el Reconocimiento de Deuda.

Cuando se eleva a Escritura Pública un Reconocimiento de deuda, este adquiere la calidad de título ejecutivo.

Nota: El título ejecutivo es un tipo de documento especial que por sus características tiene la facilidad de que no requiere un proceso judicial complejo o extenso para ejecutarse, sino que en caso de incumplimiento o cuando se da alguna condición que permita que se ejecute, es decir, se pueda exigir el pago, se sigue un proceso rápido y simplificado denominado proceso ejecutivo.

Cuando el deudor o acreedor sea una persona jurídica, se deberá adjuntar el certificado de vigencia de poder del representante que firmará el Reconocimiento de Deuda, este certificado se puede obtener de la Superintendencia Nacional de los Registros Públicos (SUNARP).

Cuando se otorgue alguna garantía que requiera acompañamiento de un documento adicional, se deberá adjuntar y formará parte integral del documento. Asimismo, cuando se decida anexar un cronograma de pago en documento aparte.

No es necesario legalizar las firmas de los participantes ni elevar a Escritura Pública para que el reconocimiento de deuda tenga validez; sin embargo, cuando se quiere mayor seguridad de que cumpla con el pago de la deuda, se sugiere que se firme ante Notario y se eleve a Escritura Pública.

Cuando se eleva a Escritura Pública un Reconocimiento de deuda, este adquiere la calidad de título ejecutivo.

Nota: El título ejecutivo es un tipo de documento especial que por sus características tiene la facilidad de que no requiere un proceso judicial complejo o extenso para ejecutarse, sino que en caso de incumplimiento o cuando se da alguna condición que permita que se ejecute, es decir, se pueda exigir el pago, se sigue un proceso rápido y simplificado denominado proceso ejecutivo.

Los costos involucrados son los costos notariales (cuando se decida elevar a Escritura Pública el contrato) los cuales dependerán de la Notaría que hayan elegido para la escrituración.

Para poder elaborar un Reconocimiento de Deuda de forma adecuada, es necesario contar con la siguiente información:

Las normas aplicables son los artículos 1199, 1205 y 1958 del Código Civil Peruano.

Completas un formulario. El documento se va redactando ante tus ojos, con base en tus respuestas.

Al finalizar, lo recibirás en los formatos Word y PDF. Puedes modificarlo y volver a utilizarlo.

Una guía para ayudarte: ¿Cuándo y cómo legalizar o elevar a Escritura Pública ante Notario un documento?

Reconocimiento de Deuda - modelo, ejemplo - Word y PDF

País: Perú