28.01.2025

28.01.2025

Beantworten Sie einige Fragen und Ihr Standarddokument wird automatisch erstellt.

Ihr Dokument ist fertig! Sie erhalten es in den Formaten Word und PDF. Sie können es ändern.

28.01.2025

28.01.2025

Word und PDF

Word und PDF

1 Seite

1 Seite

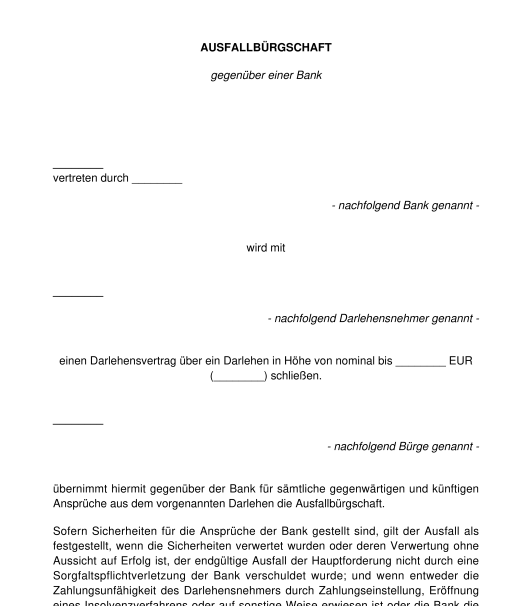

Mit diesem Dokument kann eine Ausfallbürgschaft gegenüber einer Bank erstellt werden. Eine Ausfallbürgschaft gegenüber einer Bank ist eine Art der Bürgschaft, bei der der Bürge im Falle eines Zahlungsausfalls des Kreditnehmers einspringt und die Schulden des Kreditnehmers bei der Bank übernimmt. Die Ausfallbürgschaft ist ein zusätzliches Sicherungsmittel für die Bank, um das Kreditrisiko zu minimieren und sicherzustellen, dass sie bei einem Zahlungsausfall des Kreditnehmers nicht leer ausgeht.

Bei einer Ausfallbürgschaft haftet der Bürge nur, wenn der Sicherungsnehmer (die Bank) trotz Beachtung der erforderlichen Sorgfalt keine Befriedigung vom Hauptschuldner (dem Darlehensnehmer) erlangen kann.

Eine Ausfallbürgschaft gegenüber einer Bank ist also eine vertragliche Vereinbarung, bei der sich ein Bürge dazu verpflichtet, eine bestimmte Forderung im Falle eines Zahlungsausfalls seitens des Kreditnehmers zu begleichen. Der Bürge tritt dabei als Sicherheitsleistung in den Vertrag zwischen der Bank und dem Kreditnehmer ein und übernimmt eine Haftung für die Rückzahlung des Kredits.

Bei einer Ausfallbürgschaft haftet also der Bürge erst, wenn die Bank als Gläubiger nachweisen kann, dass NACH der Verwertung des Vermögens des Schuldners (des Darlehensnehmers) Teile der Schuld immer noch offen sind. Dies wird als Ausfall bezeichnet. Bei der Ausfallbürgschaft haftet der Bürge lediglich für diesen Anteil der Schuld.

Beispiel für eine Ausfallbürgschaft:

Ein junger Mann möchte eine Wohnung für 250.000 Euro kaufen, hat aber kein festes Einkommen und kann daher keine ausreichenden Sicherheiten für einen Kredit vorweisen. Die Bank verlangt daraufhin eine Ausfallbürgschaft und der junge Mann findet eine Bürgin, seine Schwester, die bereit ist, diese Bürgschaft zu übernehmen. Die Bank gewährt den Kredit unter der Bedingung der Ausfallbürgschaft. Die Schwester als Bürgin muss nun haften, wenn folgende Bedingungen erfüllt sind:

Erst wenn diese Voraussetzungen erfüllt sind, wird die Bürgin in die Pflicht genommen, für den ausstehenden Betrag (185.000 Euro) aufzukommen.

Das Gegenteil einer Ausfallbürgschaft stellt die selbstschuldnerische Bürgschaft dar, die auch als Bürgschaft unter Verzicht auf die Einrede der Vorausklage bezeichnet wird. Dabei darf der Gläubiger die Rückzahlung direkt vom Bürgen fordern und muss nicht zuerst versuchen, seine Ansprüche gegenüber dem Hauptschuldner durchzusetzen.

Eine Ausfallbürgschaft kann dann sinnvoll sein, wenn der Kreditnehmer eine schwache Bonität hat und die Bank deshalb eine zusätzliche Sicherheit verlangt. Insbesondere bei Existenzgründern, kleinen Unternehmen oder Personen ohne ausreichenden Sicherheiten kann eine Ausfallbürgschaft nützlich sein, um Zugang zu Krediten zu erhalten. Sie kann auch in Fällen eingesetzt werden, in denen ein Kreditnehmer eine bestehende Schuld nicht vollständig bedienen kann und ein Bürge bereit ist, in diese Situation einzugreifen und eine mögliche Rückzahlung zu unterstützen.

Nachdem das Dokument ausgefüllt wird, kann es mehrfach ausgedruckt und jedes Exemplar von der Bank und dem Bürgen unterschrieben werden. Jede Partei erhält ein unterschriebenes Exemplar.

Notwendige Unterlagen

Bei der Vereinbarung einer Ausfallbürgschaft gegenüber einer Bank müssen in der Regel bestimmte Dokumente vorgelegt werden. Diese können umfassen:

Diese Dokumente dienen dazu, die Rechtsverbindlichkeit der Bürgschaft zu gewährleisten und die finanzielle Lage des Bürgen zu beurteilen.

Vorschriften des Bürgerlichen Gesetzbuches; § 771 BGB, § 765 I BGB, die Einrede der Vorausklage.

Sie füllen einen Vordruck aus. Das Dokument wird nach und nach vor Ihren Augen auf Grundlage Ihrer Antworten erstellt.

Am Ende erhalten Sie es in den Formaten Word und PDF. Sie können es ändern und es wiederverwenden.

Ein Guide, um Ihnen zu helfen: Die Bürgschaft

Ausfallbürgschaft gegenüber einer Bank - Muster

Land: Deutschland