19.02.2025

19.02.2025

Beantworten Sie einige Fragen und Ihr Standarddokument wird automatisch erstellt.

Ihr Dokument ist fertig! Sie erhalten es in den Formaten Word und PDF. Sie können es ändern.

19.02.2025

19.02.2025

Word und PDF

Word und PDF

1 Seite

1 Seite

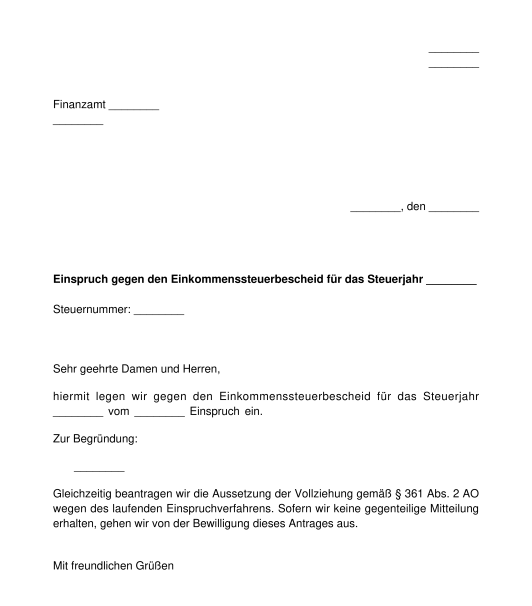

Ist man mit dem Einkommenssteuerbescheid des Finanzamtes nach einer abgegebenen Steuererklärung nicht einverstanden, besteht die Möglichkeit, hiergegen Einspruch einzulegen.

Als Alternative zum Einspruch gibt es einen sog. Antrag auf Berichtigung. Der wesentliche Unterschied zum Einspruch ist, dass nicht der vollständige Bescheid - mit möglichem nachteiligen Ergebnis für den Steuerpflichtigen - sondern nur ein bestimmter Sachverhalt überprüft wird.

Am häufigsten Verwendung findet der Einspruch. Dieser hat den Vorteil, dass damit der vollständige Bescheid überprüft werden kann. Eine Begründung ist zur Fristwahrung zunächst nicht erforderlich. So hat man auch nach Einlegung noch genug Zeit, sich zu überlegen, welche Punkte im Steuerbescheid angegriffen werden sollen.

Es gibt einige Voraussetzungen, die für einen wirksamen Einspruch zu beachten sind.

Die Frist für den Einspruch beträgt einen Monat nach Bekanntgabe des Steuerbescheids. Als bekanntgegeben gilt der Steuerbescheid am dritten Tage nach Aufgabe bei der Post. Lässt man die Frist verstreichen, dann wird der Bescheid rechtskräftig und kann nicht mehr mit Rechtsmitteln angegriffen werden.

Hat man die Frist allerdings unverschuldet versäumt, besteht die Möglichkeit, einen Antrag auf Wiedereinesetzung in den vorigen Stand zu stellen.

Für den Erfolg des Einspruchs ist zudem ein Einspruchsgrund erforderlich. Gründe für einen Einspruch können z.B. Folgende sein:

Auch wenn ein Einspruch eingelegt wurde, muss die Steuernachzahlung, die das Finanzamt im Steuerbescheid festgesetzt hat, beglichen bzw. gezahlt werden. Wird das nicht bzw. nicht rechtzeitig getan, setzt das Finanzamt einen Säumniszuschlag fest. Dieser beträgt 1% des Steuerbetrags für jeden angefangenen Monat der Säumnis.

Falls ein Antrag auf Aussetzung der Vollziehung gestellt wird und dieser nicht erfolgreich ist, werden die Aussetzungszinsen auch berechnet.

Die im Einkommenssteuerbescheid festgelegte Zahlung der Steuer ist trotz Einspruch weiterhin zu zahlen, da der Einspruch keine aufschiebende Wirkung hat. Die Zahlungspflicht kann nur gehemmt werden, wenn ein Antrag auf Aussetzung der Vollziehung gestellt wird und dieser erfolgreich ist. Zu beachten ist jedoch, dass für den Fall, dass dem Einspruch nicht stattgegeben wird, nicht nur die Steuer, sondern möglicherweise auch noch ein Säumniszuschlag an das Finanzamt gezahlt werden muss.

Den Einspruch einlegen, kann die Steuerpflichtige Person selbst bzw. ein entsprechend Bevollmächtigter Rechtsanwalt oder Steuerberater.

Adressat des Einspruchs ist stets das Finanzamt, welches den Einkommensteuerbescheid ausgestellt hat. Diese Information kann dem Bescheid selbst entnommen werden.

Nach dem Ausfüllen des Dokumentes kann dieses entweder elektronisch, auf dem Postweg oder persönlich dem Finanzamt zugestellt werden. Schließlich ist der Einspruch "schriftlich, elektronisch oder zur Niederschrift" nach § 357 AO zu erklären.

Der Einspruch kann auch zunächst ohne genauere Begründung (z.B. das Finanzamt hat nicht alle Informationen aus der Steuererklärung berücksichtigt) erhoben werden. Die Begründung muss jedoch innerhalb einer Frist als Brief bzw. in schriftlicher, elektronischer Form nachgereicht werden.

Vorschriften der Abgabenordnung (AO), der Verwaltungsgerichtsordnung (VwGO) und des Verwaltungsverfahrensgesetzes (VwVfG).

Sie füllen einen Vordruck aus. Das Dokument wird nach und nach vor Ihren Augen auf Grundlage Ihrer Antworten erstellt.

Am Ende erhalten Sie es in den Formaten Word und PDF. Sie können es ändern und es wiederverwenden.

Einspruch gegen einen Einkommenssteuerbescheid - Muster

Land: Deutschland