10.01.2025

10.01.2025

Beantworten Sie einige Fragen und Ihr Standarddokument wird automatisch erstellt.

Ihr Dokument ist fertig! Sie erhalten es in den Formaten Word und PDF. Sie können es ändern.

10.01.2025

10.01.2025

Word und PDF

Word und PDF

1 Seite

1 Seite

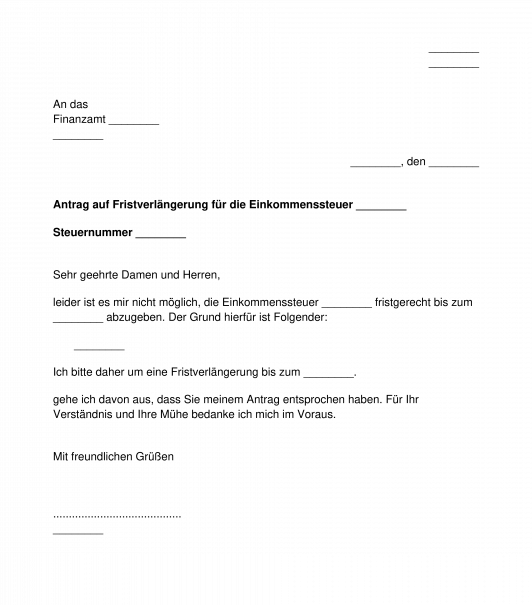

Mit dieser Vorlage kann beim zuständigen Finanzamt ein Antrag auf eine Fristverlängerung für die Einkommens-, Umsatz- und Gewerbesteuererklärung gestellt werden. Diese Vorlage richtet sich an Steuerpflichtige, die gesetzlich zur Abgabe einer Steuererklärung verpflichtet sind.

WER IST GESETZLICH VERPFLICHTET, EINE STEUERERKLÄRUNG ABZUGEBEN?

Grundsätzlich zur Abgabe einer Steuererklärung verpflichtet sind Freiberufler, Selbstständige, Gewerbetreibende sowie Arbeitnehmer, die mehrere Jobs gleichzeitig haben.

Außerdem sind diejenigen zur Abgabe einer Steuererklärung verpflichtet, die ausdrücklich vom Finanzamt dazu aufgefordert werden.

Von diesen Steuerpflichtigen abzugrenzen sind diejenigen, die freiwillig Steuererklärungen abgeben. Darunter fallen diejenigen, die nicht zu den zuvor genannten Gruppen gehören und demnach nicht zur Abgabe verpflichtet sind. Freiwillige Steuererklärungen werden abgegeben, um Steuererstattungen zu erhalten. Steuerzahler haben jeweils vier Jahre Zeit, um eine freiwillige Steuererklärung abzugeben (z. B. die Steuererklärung für das Jahr 2020 muss bis 31.12.2024 abgegeben werden).

WANN MUSS EINE STEUERERKLÄRUNG ABGEGEBEN WERDEN?

Die Frist zur Abgabe von Einkommens-, Umsatz- und Gewerbesteuererklärung wurde 2018 durch eine Gesetzesänderung modifiziert: Steuerpflichtige haben seitdem bis Ende Juli des folgenden Jahres Zeit, um die Steuererklärung abzugeben. Werden für die Bearbeitung einer Steuererklärung die Dienste eines Steuerberaters in Anspruch genommen, so verschiebt sich die Abgabefrist auf Ende Februar des übernächsten Jahres.

Zuvor, d.h. hinsichtlich der Steuerjahre bis 2018, musste die Steuererklärung bis zum 31. Mai eines Jahres abgegeben werden, bzw. bis zum 31. Dezember, sofern ein Steuerberater tätig wurde.

Sofern dieser Abgabetermin nicht eingehalten werden kann, sollte eine Fristverlängerung beantragt werden. Der Abgabetermin wird dann in der Regel um vier Monate verlängert, man kann jedoch auch um eine Fristverlängerung von lediglich ein paar Tagen oder Wochen bitten. Somit verschiebt sich nun die Frist bei Fristverlängerung in der Regel zum 30. November des Folgejahres. Kann der Steuerberater die Steuererklärung nicht bis zu diesem Datum abgeben, so kann er in Einzelfällen die Abgabefrist bis Ende April des übernächsten Jahres verlängern.

Beachte, dass die Frist sich auf den darauffolgenden Montag verschiebt, sofern das Monatsende auf einen Samstag oder Sonntag fällt. Beispiel: der Stichtag für die Steuererklärung 2020 ist der 31. Juli 2021. Dabei handelt es sich jedoch um einen Samstag. Folglich verschiebt sich der Stichtag auf den 2. August 2021.

Fristen für die Abgabe der Steuererklärung:

| Steuerjahr | Ohne Steuerberater | Mit Steuerberater |

| 2019 | 31.07.2020 | 01.03.2021 |

| 2020 | 02.08.2021 | 28.02.2022 |

| 2021 | 01.08.2022 | 28.02.2023 |

| 2022 | 31.07.2023 | 29.02.2024 |

Wenn das Finanzamt zur Abgabe einer Steuererklärung auffordert, so nennt das zuständige Finanzamt grundsätzlich eine Frist. Der Steuerpflichtige hat sich in diesem Fall an ebendiese zu halten.

Wird die Steuererklärung verspätet abgegeben, ohne eine Fristverlängerung beantragt zu haben, so droht einem in der Regel ein Verspätungszuschlag. Dieser kann bei bis zu zehn Prozent der festgesetzten Steuer liegen und ist beschränkt auf 25.000 €. Wird gar keine Steuererklärung abgegeben, so wird die Steuer vom Finanzamt geschätzt. Dies erfolgt in der Regel zuungunsten des Steuererklärers und sollte daher stets vermieden werden!

WAS IST ZU BEACHTEN?

Der Antrag auf Fristverlängerung für die Steuererklärung sollte frühzeitig und nicht später als Ende Mai gestellt werden, um eine entsprechende Bearbeitung zu gewährleisten. Geht der Antrag nach der Abgabefrist beim Finanzamt ein, so gilt die Steuererklärung bereits als verspätet.

Für den Antrag auf Fristverlängerung selbst bestehen keine besonderen Formvorschriften. Es empfiehlt sich jedoch aus Beweisgründen, die Fristverlängerung schriftlich (und nicht nur etwa telefonisch) beim zuständigen Sachbearbeiter bzw. Finanzamt zu beantragen. Nur ein schriftlicher Antrag sowie eine schriftliche Genehmigung haben rechtlichen Bestand!

Außerdem sollte stets angegeben werden, aus welchem Grund die ursprüngliche Frist nicht eingehalten werden konnte und eine Fristverlängerung beantragt wird.

Zu beachten ist weiterhin, dass die Entscheidung über den Antrag auf Fristverlängerung im Ermessen des Sachbearbeiters liegt. Daher sollte darauf geachtet werden, dass die Begründung plausibel ist und besonders sorgfältig formuliert ist.

WIE WIRD DIESES DOKUMENT VERWENDET?

Nachdem die Vorlage ausgefüllt ist, sollte das Dokument ausgedruckt und unterschrieben werden. Die ausgedruckte, unterschriebene Version sollte sodann per Post oder gescannt per E-Mail an den zuständigen Sachbearbeiter bzw. das zuständige Finanzamt versendet werden.

ANWENDBARES RECHT

Anwendbar sind insbesondere §§ 109, 149 Abgabenordnung (AO) und §§ 187 bis 193 des Bürgerlichen Gesetzbuches (BGB).

DIE VORLAGE ÄNDERN?

Sie füllen einen Vordruck aus. Das Dokument wird nach und nach vor Ihren Augen auf Grundlage Ihrer Antworten erstellt.

Am Ende erhalten Sie es in den Formaten Word und PDF. Sie können es ändern und es wiederverwenden.

Land: Deutschland